All Categories

Featured

Table of Contents

Daher bleibt ein individueller Vergleich unerlässlich. Wie entwickeln sich die Bauzinsen? Eine neue Prognose gibt eine Tendenz. © Getty Images Constantinis Wie bereits im Vorfeld von mehreren Finanz-Profis erwartet, hat die EZB den Leitzins ein weiteres Mal unangetastet (Baufinanzierung Vergleich 2026) gelassen. Damit bleibt der für Sparer relevante Einlagenzins bei 2,00 Prozent. Doch was bedeutet die Zinspause für Kreditnehmer, die eine Immobilienfinanzierung abschließen möchten? Wichtig vorab: Der EZB-Leitzins beeinflusst die Konditionen für Immobilienfinanzierungen nur indirekt

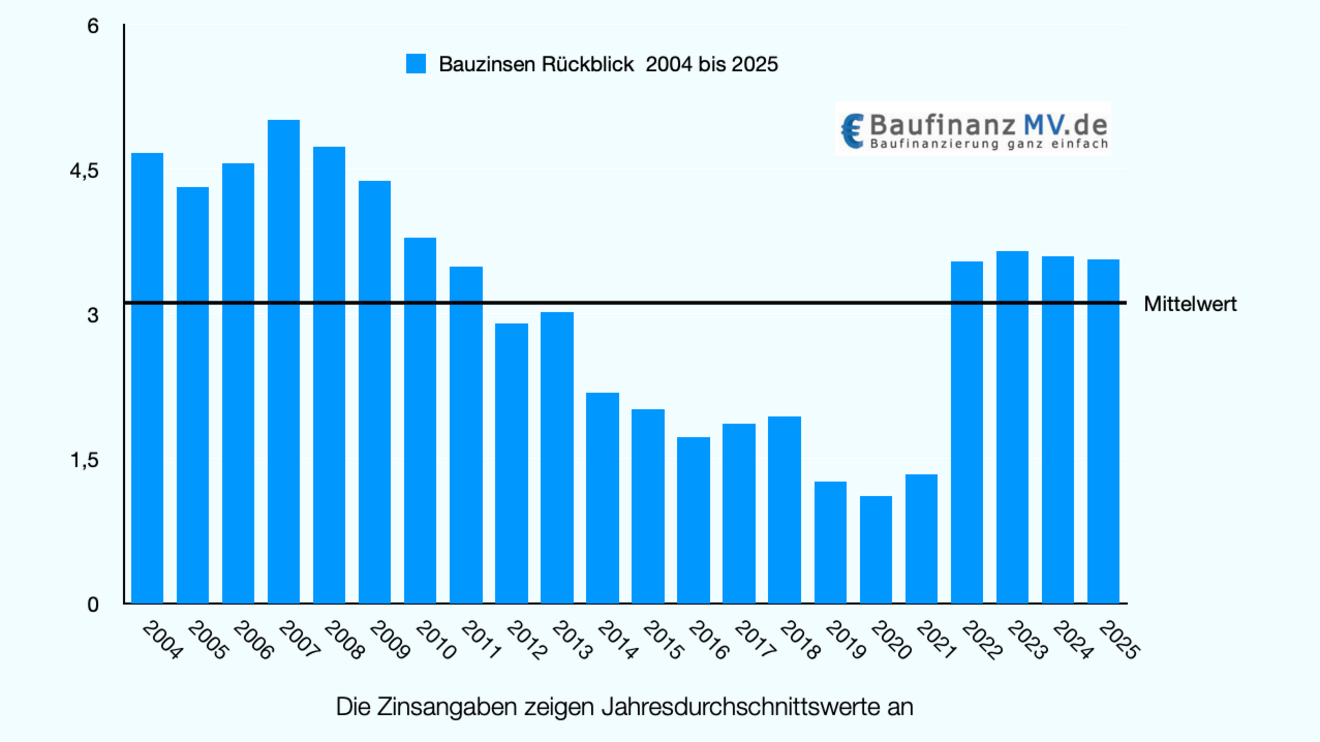

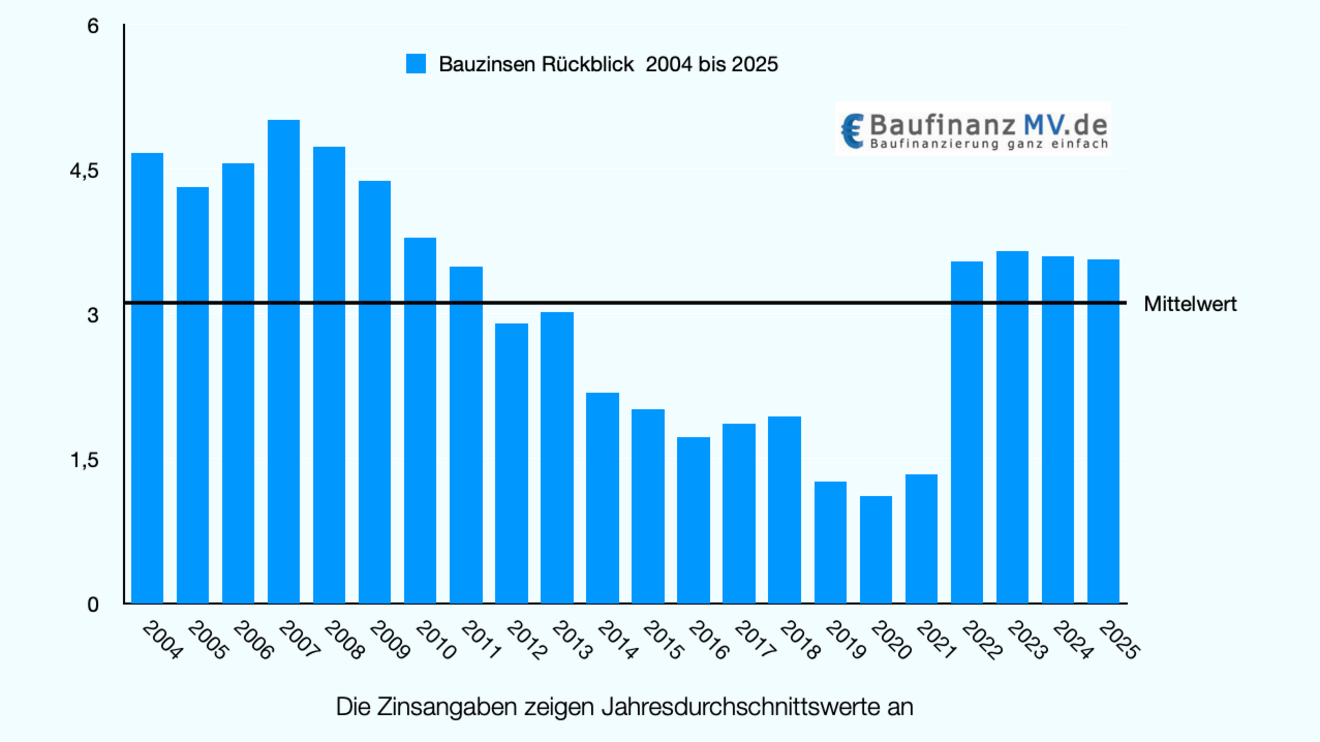

Banken reagieren dabei oft schon im Voraus auf die Erwartungen des Kapitalmarkts hinsichtlich kommender EZB-Maßnahmen. In den vergangenen zwei Wochen sind die Bauzinsen wieder gestiegen, sagt Florian Pfaffinger vom Kreditvermittler Dr. Klein. Damit laufen die Zinsen 2025 am oberen Ende des von Dr. Klein prognostizierten Korridors von drei bis 3,5 Prozent aus.

„Viele Banken preisen im Januar bei gleichem Zinsniveau ein wenig aggressiver. Das heißt, sie reduzieren ihre Margen etwas, um wieder neues Volumen in die Bücher zu bekommen. Das könnte Topzinsen mit sich bringen, die für eine 10-jährige Festschreibung leicht über drei Prozent liegen.“ Wer also über eine Immobilienfinanzierung nachdenkt, findet in den ersten Wochen des neuen Jahres womöglich ein „günstiges Zeitfenster“.

Die Zinssätze sind oft über einen längeren Zeitraum festgeschrieben, um Planungssicherheit zu gewährleisten. Autokredite sind speziell für die Finanzierung von Fahrzeugen gedacht. Sie bieten oft günstigere Zinssätze und spezifische Konditionen. Ratenkredite hingegen sind vielseitiger und können für verschiedene Konsumzwecke verwendet werden. Die Zinssätze für Kredite werden von verschiedenen Faktoren beeinflusst.

How Bauzinsen aktuell 2026: So Stehen Die Hypothekenzinsen - Dr. Klein can Save You Time, Stress, and Money.

Ja, es ist möglich, mehrere Kredite gleichzeitig zu haben. Allerdings sollten Verbraucher und Verbraucherinnen ihre finanzielle Belastbarkeit sorgfältig prüfen und Angebote vergleichen, um die besten Konditionen zu erhalten. In Deutschland sind alle Bankeinlagen bis zu 100.000 Euro pro Kunde und Bank durch die Einlagensicherung geschützt. Dies gilt jedoch nicht für Kredite: Hier ist die Bonität des Kreditnehmers entscheidend.* Der Artikel enthält sogenannte Affiliate-Links.

Wenn Sie auf einen Affiliate-Link klicken und über diesen Link einkaufen, erhält die Funke Digital GmbH eine Provision von dem betreffenden Online-Shop. Für Sie als Nutzerinnen und Nutzer verändert sich der Preis nicht, es entstehen Ihnen hierdurch keine zusätzlichen Kosten. Die Einnahmen tragen dazu bei, Ihnen hochwertigen, unterhaltenden Journalismus kostenfrei anbieten zu können.

How Bauzinsen aktuell 2026: So Stehen Die Hypothekenzinsen - Dr. Klein can Save You Time, Stress, and Money.

Die Bauzinsen zeigen sich zum Jahresausklang steigend und bewegen sich in Richtung 4 % für zehnjährige Darlehen (Stand: 18.12.2025). Für 2026 zeichnet sich ein weiterer Anstieg der Bauzinsen ab, da speziell in Deutschland der Finanzierungsbedarf des Staates wächst. 67 % der Befragten des Interhyp-Expertenpanels gehen für das nächste halbe Jahr von steigenden Bauzinsen aus.

Angesichts zahlreicher genehmigter, aber noch nicht realisierter Wohnungen könnte dies 2026 den entscheidenden Impuls für den Neubau geben. Interhyp befragt monatlich ein Expertenpanel von namhaften deutschen Kreditinstituten zur Entwicklung der Hypothekenzinsen. Die aktuellen Einschätzungen aller teilnehmenden Expertinnen und Experten zur kurzfristigen und langfristigen Zinsentwicklung fassen wir für Sie im Interhyp-Bauzins-Trendbarometer zusammen.

How Bauzinsen aktuell 2026: So Stehen Die Hypothekenzinsen - Dr. Klein can Save You Time, Stress, and Money.

gleichbleibend steigendMit den geplanten wachsenden Haushaltsdefiziten und dem „Sondervermögen“ der Bundesregierung stehen im Volumen ab 2026 deutlich erhöhte Anleiheemissionen bevor, sowie ein robuster Anstieg der Neuverschuldung bis Ende der 20er Jahre, was den Aufwärtsdruck auf die langfristigen Renditen anhalten lassen dürfte. steigend steigendDie Bauzinsen steigen derzeit wieder, nachdem sie sich zuvor stabilisiert hatten.

Kurzfristig bleibt das Zinsumfeld volatiler, mittelfristig ist jedoch mit einem weiteren leichten Anstieg der Bauzinsen zu rechnen. gleichbleibend steigendDie EZB hat das Ende der Zinssenkungen erreicht, weil sich die Konjunktur leicht erholen und die Inflation ungünstiger als von der Notenbank erwartet entwickeln dürfte. Die Renditen von Bundesanleihen und damit die Baufi-Zinsen sollten sich angesichts unveränderter EZB-Leitzinsen in den nächsten Monaten weitgehend seitwärts bewegen.

How Bauzinsen aktuell 2026: So Stehen Die Hypothekenzinsen - Dr. Klein can Save You Time, Stress, and Money.

gleichbleibend gleichbleibendDie Europäische Zentralbank dürfte die Leitzinsen auf dem bereits erreichten neutralen Niveau belassen, eine größere Veränderung bei den Bauzinsen ist daher vorerst nicht zu erwarten. Die Höhe der Bauzinsen wird vor allem durch die Entwicklung am Kapitalmarkt bestimmt. Einen direkten Einfluss haben die Zinsen für Pfandbriefe, während der Leitzins der Europäischen Zentralbank die Bauzinsen eher indirekt beeinflusst.

Am jüngsten Anstieg bei den Bauzinsen wird das nichts ändern (Baufinanzierung Vergleich 2026). Da Bauzinsen zu den langfristigen Zinsen zählen, werden sie von der EZB nicht unmittelbar beeinflusst. Vielmehr orientieren sich Bauzinsen an den Renditen der 10-jährigen Bundesanleihe und Pfandbriefe. Der Grund: Finanzierungspartner müssen ihre Vergabe von Immobiliendarlehen gegenfinanzieren – dies geschieht meist über Pfandbriefe

Die Höhe der Bauzinsen hängt von diversen Faktoren ab. Diese lassen sich grob in diese 3 Rubriken einteilen:KapitalmarktKundeFinanzierungIn diesem Abschnitt erläutern wir Ihnen die wichtigsten Faktoren. Generell gilt: Je niedriger eine Bank das Kreditrisiko einstuft, desto günstiger sind in der Regel die Bauzinsen. oft leihen sich Banken auf dem Kapitalmarkt das Geld für eine Baufinanzierung.

Bonität eines Landes Deutschland kann eine hohe Bonität vorweisen, folgerichtig sind deutsche im Augenblick sehr begehrt. Diese hohe Nachfrage führt wiederum dazu, dass die Renditen für die Anleihen eher sinken. Die Verzinsung der Anleihen hat wiederum einen großen Einfluss auf die Zinsen von Pfandbriefen, über die Banken ihre Baufinanzierungen refinanzieren.

Table of Contents

Latest Posts

Neubau mit PV und Wärmepumpe: Leitfaden für Technik, Tarife und Eigenverbrauch

Solar und Wärmepumpe im Neubau: So planst du ein stimmiges Gesamtsystem

How Bauzinsen aktuell 2026: So Stehen Die Hypothekenzinsen - Dr. Klein can Save You Time, Stress, and Money.

More

Latest Posts

Neubau mit PV und Wärmepumpe: Leitfaden für Technik, Tarife und Eigenverbrauch

Solar und Wärmepumpe im Neubau: So planst du ein stimmiges Gesamtsystem

How Bauzinsen aktuell 2026: So Stehen Die Hypothekenzinsen - Dr. Klein can Save You Time, Stress, and Money.